Après 10 ans d’existence, les banques en ligne continuent de se transformer pour séduire les millénials. Les modèles mixant acquisition physique et digitale, aussi appelée « Phygital », se développent aujourd’hui grâce à la maturité de l’industrie des télécoms et à la croissance des besoins des clients suréquipés en outils numériques et 100 % connectés. C’est dans ce contexte que de nouveaux acteurs comme Orange ou Carrefour tentent de disrupter les banques ou que les banques se disruptent elles-mêmes.

Le digital transforme le business model des banques avec l’entrée sur le marché d’acteurs extérieurs au secteur bancaire. C’est ainsi que le groupe Carrefour va lancer le 18 avril prochain, via sa filiale Carrefour Banque et Assurance détenue à 40% par BNP Paribas, une banque en ligne en libre service dans ses rayons et activable sur internet. Le groupe veut ainsi séduire les millénials avides de numérique, de simplicité et de frais réduits. Baptisée C-Zam, l’offre de Carrefour sera accessible à tous et s’activera en quelques minutes seulement sur internet.

Pensée 100% pour mobile, l’offre sera aussi disponible en ligne sur le site rueducommerce.com, propriété de Carrefour depuis janvier 2016. « L’offre a été conçue dans une logique mobile first », confirme Nadia Nicolic, directrice marketing et commerciale de Carrefour Banque à L’Usine Digitale. Tout passe donc ensuite par le smartphone ou la tablette pour gérer ses comptes et sa carte.

Orange emboitera le pas de Carrefour avec le lancement d’Orange Bank prévu mi-mai, en partenariat avec Groupama. Orange Bank est une offre 100% mobile destinée aux clients Orange comme à ceux des autres opérateurs. L’opérateur français deviendra ainsi une véritable banque en ligne avec une offre complète pour les particuliers. Le groupe compte aussi toucher sa base installée en téléphonie mobile et internet à qui elle proposera des avantages spécifiques supplémentaires. Orange deviendra ainsi grâce à la transformation numérique du secteur un opérateur bancaire en France et plus tard en Espagne et en Belgique. L’opérateur veut ainsi convaincre 2 millions de clients d’ici à 2025, et générer 400 millions d’euros de chiffre d’affaires dans les services financiers dès 2018.

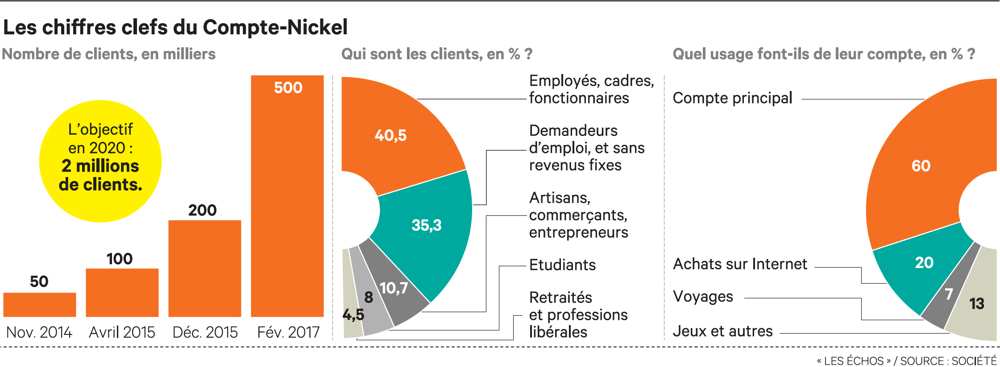

Face à ces nouveaux acteurs de poids dans le secteur bancaire, les banques se disruptent elles-mêmes à l’instar de BNP-Paribas qui vient d’annoncer mardi dernier le rachat de FPE (Financière des paiements électroniques), l’entité qui propose la solution d’ouverture de Compte-Nickel chez les buralistes.

Compte-Nickel vise ainsi les 2 millions de comptes actifs à l’horizon 2020. Ce rachat est sans doute un tournant dans le monde de la Fintech, ces startups qui tentent de révolutionner la banque grâce aux nouvelles technologies depuis une dizaine d’années.

Sources : L’Usine Digitale, La Tribune, LSA, Les Echos, Le Monde

Pour disrupter leur propre modèle économique au travers de leur filiales bancaires en ligne, les opérateurs bancaires traditionnels doivent concevoir de véritables parcours clients omnicanal qui permettront de fidéliser à la fois la clientèle des millenials et une clientèle un peu plus âgée adepte du crosscanal.