L’évolution des usages numériques, les banques 100% digitales, les innovations de la FinTech engagent les banques traditionnelles à réinventer la relation client. Mais l’équilibre entre services automatisés et offres ultra personnalisées restent à trouver, selon l’Observatoire des métiers dans la banque.

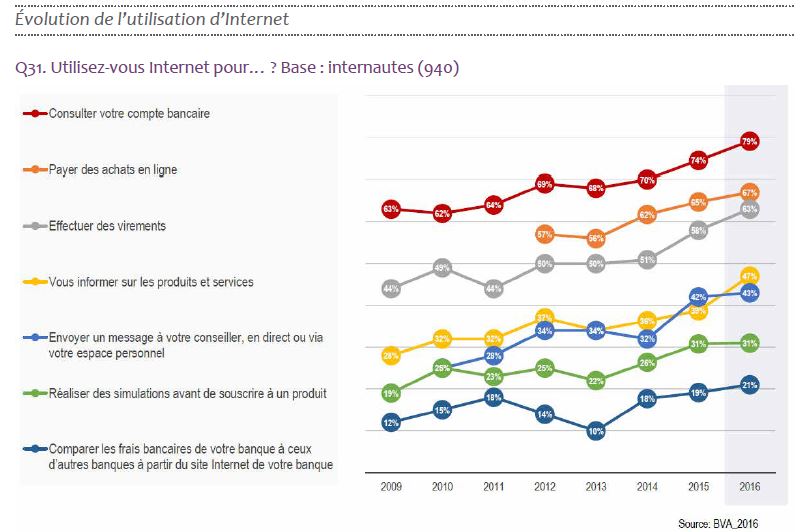

Avez-vous le profil type ? Si vous utilisez votre ordinateur une à plusieurs fois par semaine pour accéder aux services en ligne de votre banque et votre smartphone à une fréquence moins élevée, vous faites partie en France de la majorité. Cette majorité est celle des clients qui consultent à distance grâce au web leurs comptes bancaires courants, effectuent des virements ou se mettent en quête d’information sur les produits bancaires.

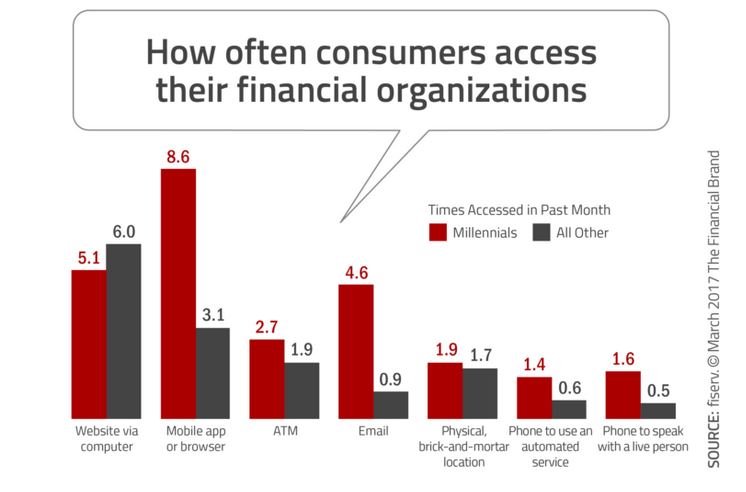

Les services mobiles sont la norme pour les générations plus technophiles. Pour cette catégorie de clients, l’ordinateur est délaissé au profit des plus petits terminaux selon un sondage sans surprise mené par Harris Poll aux USA. Les Millennials (18-34 ans) privilégient leurs smartphones via les apps ou un navigateur et également par email pour avoir accès à leur banque. Mais, et c’est là l’un des points notables de cette enquête, l’agence reste un point de contact non négligeable.

Les services bancaires se sont adaptés progressivement

Les banques montent en puissance dans leurs déclinaisons digitales orientées clients. Offrir des services en ligne pour des opérations simples a été une des premières manifestations des banques traditionnelles de leur adaptation aux usages numériques de leur clientèle.

Les plus grandes d’entre-elles ont ensuite créé des banques 100% en ligne (en France par exemple, Boursorama par Société Générale, Hello Bank ! par BNP Paribas, Monabanq par Crédit Mutuel, etc.).

Le crédit immobilier classique et hors taux règlementé vient maintenant étoffer les offres de ces nouveaux organismes. À la transparence des conditions permettant les moteurs de comparaisons s’ajoutent les simulations en ligne, des taux attractifs et des propositions de financement très rapides.

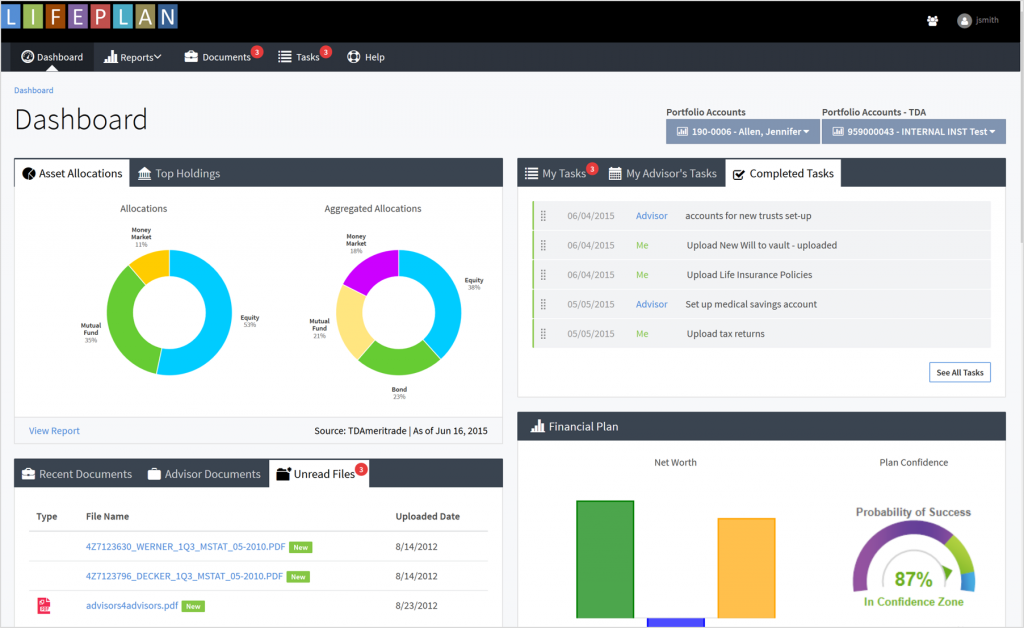

Les Robo-Advisors ont aussi fait leur entrée dans le domaine de la gestion d’assurance-vie et de patrimoine chez Boursorama, ING Direct par exemple, bousculant le rôle de conseiller. Ces innovations visent principalement les petits épargnants, les primo-entrants qui peuvent suivre en temps réel à partir d’interfaces très simples les performances de leurs investissements, donner des ordres, en simuler les retombées ou déléguer intégralement aux algorithmes la gestion de leur portefeuille.

Très récemment des organismes financiers comme Merril Lynch ou Goldman-Sachs ont introduit ce type de services pour l’optimisation de patrimoines conséquents (+ de 50 millions de dollars chez Goldman-Sachs). L’ensemble de ces robots-conseillers concerne actuellement moins de 2% des investissements mais ils devraient passer le seuil des 5% d’ici 3 ans, les Millennials et les consommateurs de la ‘’Gen X’ étant à plus de 50% intéressés par ce mode automatisé de gestion, selon une étude Morgan Stanley.

Vers la banque sans couture

C’est entre ces deux extrêmes que se profile l’avenir de la banque à l’ère digitale selon les scénarios émis par l’Observatoire des métiers dans la banque pour la période 2020-2025. La baisse de fréquentation des agences, la dématérialisation des services et l’intérêt pour les banques 100% en ligne sont des mouvements qui vont s’accélérer selon l’Observatoire.

D’une part, automatiser les processus à peu de valeur ajoutée et s’appuyer sur le marketing prédictif pour mieux personnaliser la relation client seront des issues.

D’autre part, les réseaux d’agences sont appelés à se spécialiser. « Les agences pourraient se transformer en lieu de conseils à haute valeur ajoutée (avec des chargés de clientèle professionnelle, conseillers en patrimoine), flirtant avec l’ambiance feutrée des études notariales ». Dans tous les cas, la « banque sans couture », celle qui aura trouvé la complémentarité entre réseau physique et présence digitale relèvera le challenge de la transition numérique, anticipe l’étude.

Sources : Inbanque, The Financial Branding, Banque-en-ligne.fr, Barrons, Bloomberg, Observatoire des métiers dans la banque